Математический закон говорит о том, что будущее старейшей криптовалюты предопределено.

Модель Stock/Flow (S2F) появилась в марте 2019 года, и согласно этой концепции биткоин способен резко вырасти, особенно после халвинга, который случится в мае текущего года. Но есть критики.

Одна из популярных контр-моделей — это гипотеза об эффективном рынке, Efficient Market Hypothesis (EMH). Ее суть заключается в том, что модель S2F базируется на информации, которая широко доступна, а исходя из этого все возможные повышения цены биткоина в будущем «отыграны» уже в стоимости криптовалюты, а значит ожидать значительного роста не стоит.

Редкость — важное свойство биткоина

Но о чем говорит модель S2F? Она базируется на концепции Ника Сабо о редкости биткоина, а также аналогичном анализе, который провел аналитик Сэйфидин Эммаус. S2F, таким образом, это — прежде всего концепция редкости биткоина. Редкость, которая имеет влияние на цену биткоина в соответствии с эффектами сети, которые были описаны Трейсом Майером.

В модели S2F сам параметр S2F отражает соотношение всего объема, имеющегося в наличии актива (биткоина) и доступного для купли-продажи, к объему биткоинов, которые появляются за финансовый период, то есть за год. В итоге соотношение представляет собой дробь, в числе и знаменателе которой долларовые измерители. При делении одного на другое получается безразмерная величина, которая участвует в формуле цены биткоина

Согласно первой редакции она представляла собой следующее уравнение

Цена биткоина =0.4*S2F ^3

Более поздняя версия выглядит следующим образом

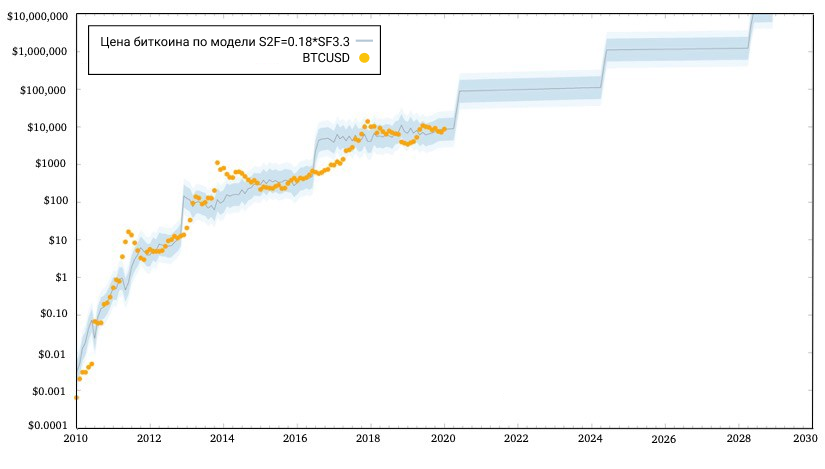

Цена биткоина = 0.18*S2F ^3.3

Она принципиально не отличается от первой версии, однако скорректирована с учетом анализа коинтеграции, который провел математик Ник Фрадста.

Математическая модель S2F.

Последняя формула была протестирована аналитиком Марселем Бургером, который для этого провел ряд статических экспериментов. Формула была также верифицирована Мануэлем Андершем из компании BayernLB, который стал первым институциональным инвестором, который протестировал эту формулу.

Типы рынков

Критики S2F могут также сослаться на то, что EMH тоже хорошо проработанная концепция. Она базируется на подходах к экономике, которые сформулировал известный экономист, лауреат Нобелевской премии 1974 года, Фридрих Хайек.

По Хайеку, рынки — это системы, которые заняты обработкой информации, и на выходе дают справедливые цены на все активы, товары и услуги, которые обращаются на рынке.

Другой экономист, Евгений Фама, который также является лауреатом Нобелевской премии (2013 год), выделил в EMH три ключевых, на его взгляд, варианта функционирования рынков:

– Слабый рынок: историческая динамика активов уже учтена в ценах активов, а значит невозможно, изучая такие данные, сыграть на рынке так, чтобы получить прибыль. Технический анализ и анализ временных рядов в этом случае не работают.

– Средний по своим свойствам рынок: те новости о рынке, которые поступают со стороны ведущих экономических агентств, Bloomberg, Reuters, а также финансовых изданий как The Wall Street Journal и известных аналитиков, уже учтены в ценах актива и не могут быть использованы для того, чтобы заработать прибыль. Фундаментальный анализ рынка также не работает.

– Сильный рынок. Даже какие-то инсайты, то есть уже любого рода информация не способны стать тем инструментом на базе которого можно выстроить стратегию трейдинга, которая приведет к получению прибыли на рынке, так как абсолютно вся информация, новости и данные, уже отражены в ценах.

Большинство инвесторов и экономистов сходятся на том, что современные финансовые рынки — в достаточной мере эффективны, то есть они по сегментам соответствуют первым двум вариантам рынка. Однако, практически, совершенно нет рынка третьего типа.

Исходя из концепции EMH, модель S2F базируется на общеизвестной информации. Но что это значит? EMH говорит о том, что заработать можно, лишь взяв на себя риск, то есть чем больше ожидаемый доход, тем больше риск его получить.

Рынок биткоина представляется эффективным, то есть реально работающим, а возможности арбитража, то есть заработка на разнице курсов на разных криптобиржах резко сокращаются. Рынок, в котором ежедневно совершаются сделки на сумму около 10 млрд долларов при общей ликвидности в 110 млрд долларов — вот, что такое сегодня рынок биткоинов.

Доход — плата за риск

Все доходы на рынке биткоинов можно понять через концепцию того, что «доход — это плата за риск потери средств, вложенных в актив». Эту концепцию развивала портфельная теория Гарри Марковица. Уильям Шарп представил соответствующую модель оценки капитальных активов (СAPM) в 1990 году.

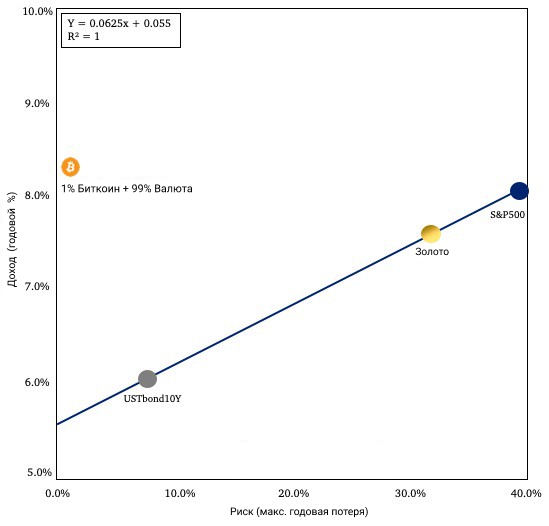

Что мы имеем сейчас? У корпоративных облигаций компаний США — один из самых низких рисков, 8%, что можно уйти в минуc по таким инвестициям, а, соответственно, есть небольшой доход — 6% в год в среднем.

По золоту соответственно показатели 33% и 7,5%. У акций самый большой риск (40%) и побольше доход — 8%. Поэтому, смотря на EMH, можно понять, что сами критики S2F дают объяснение, почему им трудно поверить в высокую доходность биткоина.

Дело в том, что участники рынка, исходя из EMH, видя потенциально высокую доходность по биткоину, полагают, что «это слишком здорово, чтобы быть реальностью». Классический инвестор поэтому продолжает сторониться биткоина, так как ему надо найти объяснение, почему при риске «лишь» в два раза большем, чем у акций, доходность по нему составляет в среднем 200%.

Рынок не принимает страхов инвесторов насчет биткоина

Все это приводит к замешательству, и у инвесторов в голове возникает ряд страхов, которые, на самом деле, можно было бы не анализировать, если из инвестиционного портфеля вложить лишь 1% в биткоины, а все остальное (99%) держать в валютах. В таком случае невозможно потерять более 1%, даже если биткоин рухнет на 99%.

Но вот эти страхи-риски:

- биткоин «умрет»

- регуляторная неопределенность (биткоин будет ограничен в обращении в той или иной стране, он обнулен в портфеле инвестора данной страны, если тот не переезжает в ту страну, где такие инвестиции разрешены)

- проблема с кодом биткоина (угроза квантовых вычислений)

- хакерская атака на криптобиржу

- 51% атака со стороны группы майнеров криптовалюты

- халвинг и сокращение майнинга биткоина до нуля

- хардфорки

По идее, если рынки воспринимали эти риски как реальные, то инвесторы, которые вкладываются в биткоины, должны были автоматически увидеть отражение этих опасений в цене биткоина. Но что мы видим?

Условный портфель из 1% в биткоинах и 99% в валютах за 11 лет получили в среднем доход 8%. Это как у акций, однако, учитывая указанные выше риски, доходность должна была бы быть намного выше. О чем это говорит? Это говорит лишь об одном: рынок отвергает, что указанные риски являются действительно реальными, а не выдуманными.

При этом то обстоятельство, что о модели S2F знают около 10% профессиональных инвесторов, интересующихся при этом биткоинами, также работает в пользу того, что она будет эффективной и укажет на заметный рост цены биткоина после халвинга.

#Bitcoin halving .. 4 months to go 🚀

IMO halving is priced in correctly and markets are efficient, in the sense that few people (10%) know, understand and believe S2F model, and most people (90%) don't know S2F, don't understand stats&math behind it, think demand is missing etc pic.twitter.com/Z9nBPmRBvK

— PlanB (@100trillionUSD) January 1, 2020

Это доказывает то, как ведут себя рынки фьючерсов и опционов на биткоин в преддверии халвинга. Именно эти деривативы — отличные «градусники» для замера обеспокоенности институциональных инвесторов. Если бы они полагали, что биткоин рухнет в цене, то это бы отразилось на таких деривативах. Был бы большой спред между текущей ценой биткоина и страйком, ценой актива в будущем. Но этого не наблюдается.

На эффективном рынке биткоин покажет рост. Однако есть нюанс. Те же фьючерсы: с одной стороны, это — инструмент хеджирования рисков. С другой — это тот инструмент, который может привести к тому, что биткоин может начать стать манипулируемым извне объектом, ровно также как цена на нефть стала во многом искусственной из-за большого распространения торговли по беспоставочным срочным контрактам.

Однако, предположение Мелтем Демирорс что криптовалютные деривативы смогут отрицательно повлиять на цену биткоина, скорее всего, не оправдается.

1/ there is a very real possibility the price of bitcoin does not go up after halving.

for the first time, there is a robust derivatives (futures, options) market for bitcoin. most firms looking to speculate on bitcoin will trade a derivative, not the underlying.

— Meltem Demirors (@Melt_Dem) December 24, 2019

Дело в том, что трейдеры фьючерсов сейчас не ставят ни на значительный рост цены биткоина, ни на его сильное падение. Еще один важный момент, на который указывает критик мнения Демирорс, Джек Маллерс: деривативы в итоге не влияют на базовую величину спроса и предложения по биткоину.

1/ @Melt_Dem, I respectfully disagree. This is incorrect.

Yes, derivatives do help market efficiency and general price discovery.

However, no, of course they do not affect basic supply and demand. https://t.co/cQvxHWCjJU

— Jack Mallers (@JackMallers) December 25, 2019

Майнинг эффективен и привлекает гигантов инвестиционной отрасли

Между тем, учитывая особенную природу этого актива, попытка манипуляции ценой биткоина в сторону снижения может оказаться неэффективной, а в сторону роста — здесь же такие игроки просто последуют за динамикой рынка в соответствии с моделью S2F.

Так, хэшрейт по биткоину показывает новый максимум, 126,13 экзахэш в секунду. В среднем, в день на обеспечение безопасности блокчейна биткоина майнерами тратится не менее 15 млн долларов в сутки.

Bitcoin miners are paid > 15 million dollars/day as incentive to secure the network

This makes up > 80% of total miner salary across all major PoW coins

Since mid-2017, Bitcoin’s miner salary share has increased ~250% and is nearing pre-Ethereum levels pic.twitter.com/8OkSwrfIDf

— Yassine Elmandjra (@yassineARK) January 10, 2020

Биткоин достигал на прошлой неделе максимума с начала года, 9,2 тыс. долларов, а в настоящее время находится на уровне в 8,7 тыс. долларов, что заметно точки безубыточности в 8 тыс. долларов, которую ранее приводил аналитик Алистер Милн.

Однако в каждом конкретном случае многое зависит от типа используемого оборудования.

Майнинг биткоина продолжает привлекать таких гигантов инвестиционной отрасли как Fidelity Investment. Тому свидетельство — это то, что фонд расширяет активность по данному направлению, нанимая новых специалистов в этой сфере.

Это означает, что они ожидают сохранения спроса на биткоины. Так думает и Чарльз Хванг, управляющий партнер хедж-фонда Lightning Capital. По его оценкам, в 2020 году спрос составит 633 тыс. биткоинов, при том, что объем добытых биткоинов в текущем году упадет до 328,5 тыс. долларов. В такой ситуации биткоин пойдет к «вилке» в 20-50 тыс. долларов.

May 2020 will be the first Bitcoin halving where people can easily trade via their brokerage accounts (GBTC, Swedish ETN's, derivatives, etc.)

— Alistair Milne (@alistairmilne) December 16, 2019

По оценке BayernLB халвинг приведет к росту цены биткоина до 90 тыс. долларов. Рост числа возможностей для институциональных инвесторов для вложения средств в биткоины может, по мнению Милна, стать фактором дополнительного роста цены биткоина.